wissen.de Artikel

Risikomanagement für Anleger

Auch die Anlagestrategie hat darauf einen großen Einfluss, insbesondere auch bei der Auswahl von Fonds. Somit haben es Investoren selbst in der Hand, wie mit den Risiken umgegangen werden soll und welche Folgen sich daraus ergeben. Dieser Artikel soll beleuchten, woher das Risiko am Finanzmarkt und bei Investmentfonds insbesondere kommt, worin es besteht und was die dadurch bestehenden Risiken und Chancen für Investoren sind.

Risiko am Finanzmarkt

Geschäfte, die nicht auf einem Austausch für selbst erbrachte Leistungen aufbauen, entziehen sich gewissermaßen der individuellen Kontrolle. Bei einem Handel von bestehenden Gütern sind Käufer und Verkäufer immer von einem aktuellen monetären Gegenwert abhängig, welcher sich ohne ihr Zutun verändern kann.

Daher unterliegen Investitionen eben diesem Risiko, unabhängig davon, ob es sich um Realien oder Wertpapiere handelt. Beim Aktienmarkt insbesondere, aber auch bei Investitionen in Immobilien ist dieses besonders ausgeprägt. Dadurch entsteht jedoch gleichzeitig auch die Chance für Anleger, hohe Gewinne und Renditen zu erzielen. Durch die Kursschwankungen, die jeden Markt betreffen, können über die Dauer der Investition die Werte steigen oder eben Fallen. Das allgemeine Marktrisiko, das jeden Investor oder Händler eines beliebigen Marktes betrifft, ist somit die Grundlage für jegliche Art der Spekulation an der Börse oder mit sonstigen Investitionen.

Durch die unterschiedlich ausgeprägten Risiken je nach Anlageform, die sich beispielsweise anhand verschiedener durchschnittlicher Kursschwankungen quantifizieren lassen, ergeben sich absehbare Risikostrategien. Diese können aktiv angewendet werden, um individuelle Ziele mit der Investition zu verfolgen. Im Grunde ist jeder Anleger, der sich bewusst für eine bestimmte Art Fonds entscheidet, bereits mit diesem Konzept vertraut.

Für perfekt zugeschnittene Investitionen mit dem richtigen Verhältnis zwischen Rendite und Risiko sind verschiedene Punkte wichtig:

- das genaue Abwägen verschiedener Risiken

- die kluge Kombination unterschiedlich hoher Risiken bei mehreren Portfolios

- ein zur finanziellen Situation passender Plan

Ein gewisses Maß an Risiken ist ohnehin unvermeidlich und ohne sich darauf einzulassen sind hohe Gewinne praktisch nicht möglich. Das Stichwort hier lautet also nicht Risiken zu vermeiden, sondern richtiges Risikomanagement.

Chance auf Gewinne, Risiko für Verluste und Volatilität

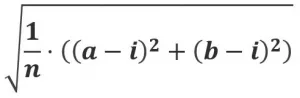

Was Fonds insbesondere betrifft, so gibt es eine Kennzahl für die Schwankungen eines Fondskurses. Damit kann über eine bestimmte Zeit seine Entwicklung verfolgt und dann anhand einer mathematischen Formel in eine nützliche Kennzahl umgerechnet werden: Die Volatilität.

Die Formel ist so gewählt, dass sie den Mittelwert über den angesetzten Zeitrahmen als Referenzwert nimmt und davon ausgehend die Schwankungsbreite der jeweiligen Anlage angibt. Je höher dieser Wert ausfällt, desto volatiler ist sie. Das bedeutet, dass der Wert sowohl nach oben oder unten viel oder eben wenig vom Mittelwert abweicht – also wie konstant der Wert gehalten wird.

Bei größerer Volatilität ist also die Wahrscheinlichkeit höher, dass der Wert der Anlage an einem beliebigen Zeitpunkt nach dem Kauf stark vom ursprünglichen Wert abweicht. Somit hat sie sowohl ein größeres Risiko, da der Wert auch nach unten abweichen kann, als auch die Chance auf größere Renditen, wenn er steigen sollte.

Die Grundform der Formel lautet wie folgt:

Für einen verlässlichen Wert werden natürlich für gewöhnlich mehr diskrete Werte, also ein größerer Anlagezeitraum, zur Berechnung einbezogen. Üblich sind eins, drei oder fünf Jahre. Zur Vereinfachung wurde die Formel nur mit zwei Werten (a und b) abgebildet. Bei längeren Laufzeiten wird die Formen um (c - i)² und so weiter erweitert.

Fallen also die Renditewerte von a und b und weiteren Kurswerten sehr hoch beziehungsweise sehr niedrig aus, so schlägt sich dies auch in der erhaltenen Zahl für die Volatilität nieder. Je höher diese Zahl ausfällt, desto größer ist das Risiko aber auch die Chance auf eine starke Schwankung nach oben.

Die Berechnung der Volatilität anhand vorhandener Werte gibt jedoch noch keine Garantie dafür, dass sich die Anlage auch in der Zukunft ähnlich verhalten wird. Daher wird diese Kennzahl je nach Art ihrer Anwendung in zwei Kategorien unterschieden:

- Historische Volatilität: Das beschreibt die Volatilität der Anlage in der Vergangenheit, also so, wie sie anhand der Formel berechnet wird. Denn im Grund gibt der erhaltene Wert nur einen Blick auf vergangene Marktbewegungen an und kann so nur ein grober Anhaltspunkt für zukünftige Entwicklungen sein.

- Implizite Volatilität: Eine andere Kennzahl, die aktuelle Marktpreise und Optionswerte mit einbezieht und somit mehr Spielraum für die Interpretation der zukünftigen Kurse gibt. Da die Errechnung schwieriger ausfällt, werden dafür an der Börse verschiedene Indizes angeboten, an denen man sich entsprechend orientieren kann. In Deutschland ist das hauptsächlich der VDAX-NEW.

Natürlich sind jegliche Marktprognosen immer nur Abschätzungen, die kein Gewähr für tatsächliche Entwicklungen darstellen. Selbst bei sehr konstanten Wertpapieren oder Fonds können viele Faktoren wie etwa externe Geschehnisse in Wirtschaft und Politik völlig unvorhersehbare Bewegungen verursachen.

Da solche Risiken theoretisch immer bestehen und weder absehbar noch kalkulierbar sind, gehören sie nicht zu den Erwägungen beim Risikomanagement dazu. Je nach Anlageart gibt es jedoch verschiedene spezifische Faktoren, deren man sich vor der Investition bewusst sein sollte. Insbesondere bei Investmentfonds, die grundsätzlich als eher sichere Geldanlage gelten, lassen sich viele Details in Erwägung ziehen, um die jeweilige Anlagestrategie anhand der vorhandenen Risiken zu optimieren.

Anlagerisiken bei Investmentfonds

Fonds werden häufig als sichere Anlageform bezeichnet. Das geschieht auch nicht ganz zu Unrecht, denn besonders im Vergleich zu anderen Möglichkeiten zur Investition sind sie in vielen Fällen von Natur aus diversifiziert und von den Managern so gestaltet, dass sie für Anleger attraktiv – also sicher – sind.

Doch das tatsächliche Risiko ist von der Art des jeweiligen Fonds abhängig. Mit allen Arten von Anlagefonds besteht gewisses Maß an Unsicherheit, so dass auch Verluste möglich sind.

Inflation

Für den durchschnittlichen Erstanleger ist besonders vorerst das Inflationsrisiko ein interessantes Thema. Da man diesem mit dem Anlegen von Festgeldbeträgen schutzlos ausgeliefert ist, sofern – wie aktuell der Fall – die Verzinsung diese nicht übersteigt, sind andere Anlageformen häufig sinnvoller.

Daher gibt es sogar Fonds, die sich eben darauf konzentrieren und bei steigender Teuerungsrate höhere Renditen versprechen. Im Gegensatz dazu stehen Anleihenfonds und ähnliche Formate, die bei einer geringen Rendite eventuell durch die Inflation zu Verlustgeschäften werden.

Währungsrisiko

Dazu kommt bei Fonds, die in fremden Währungen notiert sind, das Währungsrisiko noch hinzu. Dabei ist nicht die Währungsangabe des Fonds selbst ausschlaggebend, sondern die der darin enthaltenen Wertpapiere. Das bedeutet in der Praxis, dass bei der Rücknahme der Anteile zu den Kursveränderungen der Wertpapiere auch noch die Veränderungen im Wechselkurs in Betracht ziehen muss, um den finalen Gewinn zu kalkulieren. Da sich Wechselkurse spontan und spürbar verändern können, besteht hier unter Umständen ein zusätzlicher Risikofaktor.

Das ist sowohl bei Renten- als auch bei Aktienfonds stets zu beachten, außer sämtliche Papiere, die darin enthalten sind, wären allesamt vollständig in Euro notiert – was äußerst selten der Fall ist.

Länderrisiko

Das Länderrisiko ist ebenfalls zu beachten, auch, wenn es äußerst schwer ist, dieses vorherzusehen. Viele Fonds verteilen ihre Wertinvestitionen weltweit, wodurch sie von Entwicklungen auf den jeweiligen Finanzmärkten abhängig sind.

Sowohl die wirtschaftliche Stabilität der Märkte, als auch politische Risiken können daher auf den Gegenwert des Fonds einwirken. Häufig sind bei Fonds, die eine hohe Rendite versprechen, da ihr Kurs durch einen großen Anteil aktuell attraktiver Emerging Markets bestimmt ist, davon besonders stark betroffen.

Branchenrisiko

Zuletzt wollen wir noch branchenspezifische Risiken ansprechen. Jeder Sektor bringt seine eigenen Potentiale und Risiken für Fonds mit. Insbesondere, wenn Fonds in verschiedene Firmen mit ähnlicher Orientierung investieren, kann bei Marktbewegungen der gesamte Sektor davon betroffen sein. Vor allem bei spezialisierten Fonds, die Vorteile auf einem bestimmten Markt oder einer bestimmten Branche ausnutzen möchten, kommen derartige Risiken zum Marktrisiko hinzu.

Einfluss von Fondsmanagement

Gerade für Personen, die mit Finanzgeschäften bisher weniger zu tun hatten, können diese Risiken einschüchternd wirken. Wenn erstmals größere Geldmengen investiert werden sollen, möchten viele diesen Gefahren möglichst aus dem Weg gehen. Daher wird gerne zu aktiv verwalteten Fonds gegriffen, die während ihrer Laufzeit von professionellen Verwaltungsexperten entsprechend gestaltet werden, um möglichst keine Fehler zu machen. Doch auch hier lauern noch zusätzliche Risiken, denn ein Fonds ist immer nur so gut wie der verantwortliche Manager. Zusätzlich kommt die Verwaltung mit Kosten hinzu, wodurch die Rendite letztendlich geschmälert wird.

Auch bei der Alternative, den passiv verwalteten ETFs, ist man vor derartigen Problemen nicht sicher, denn diese sind von der Performance der jeweiligen Indizes abhängig. Auch hier können durch Kurseinbrüche Probleme entstehen.

Spezifische Risiken, die bei der Investition in einen ETF berücksichtigt werden müssen – wie etwa das Kontrahentenrisiko oder Swap-Gebühren – sollten dabei ebenfalls bedacht werden. Durch die Auswahl eines bestimmten Managements kann man also lediglich steuern, welche Risiken als weniger gefährlich angesehen werden und so entsprechende Entscheidungen treffen – ganz risikofrei geht es nun mal nie.

Risikomanagement-Strategien in der Praxis

Für die Entscheidung für die passende Risikomanagement-Strategie gibt es also zwei Hauptfaktoren. Einmal, welche Risiken toleriert werden oder für die gewünschte Rendite gar nötig sind. Dazu kommen die individuellen Zielsetzungen der Investition, die erreicht werden möchten. Verschiedene Strategien kommen daher mit ihren eigenen Stärken und Schwächen daher. Somit gibt es keine pauschal optimale Vorgehensweise, sondern die individuellen Umstände sollten im jeweiligen Einzelfall über die Maßnahmen entscheiden.

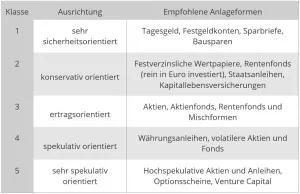

Daher werden Investoren grundsätzlich in mehrere Risikoklassen unterschieden. Je nachdem, welche Art und Menge von Risiken gewünscht sind oder zielgerichtet toleriert werden, bieten sich andere Produkte an. Grundsätzlich werden fünf Risikoklassen unterschieden, einzelne Publikationen fügen zur genaueren Staffelung noch mehr hinzu, so dass es auch sechs, sieben oder gar zwölf Klassen sein können.

Zu den üblichen fünf Klassen gehören, je nach Risikoorientierung:

In den Klassen 1 und 2 trägt der Anleger kaum Risiken, sondern ist höchstens Zins- und Inflationsrisiko ausgesetzt. In Klassen 3 und 4 kommt noch das Risiko jeweiliger Kursschwankungen aus den bereits genannten Risikofaktoren dazu, während in Klasse 5 ein sehr spekulativer Ansatz auch einen vollständigen Wertverlust nicht ausschließen kann. Da all diese Risikoformen sich gleichzeitig auch in ihren möglichen Renditen unterscheiden, gibt es für Anleger mit einem bestimmten Mindestkapital eine extrem häufig verwendete Grundstrategie. Wenn das Kapital in verschiedene Anlagen investiert wird, die im Optimalfall unterschiedlichen Risikoklassen zugeordnet werden können und auch innerhalb einer Klasse von unterschiedlichen Faktoren beeinflusst werden, spricht man von einer gesunden Diversifikation.

Damit werden die Risiken, von denen das eigene Kapital abhängig ist, möglichst weit gestreut, so dass eine einzige Marktbewegung nicht direkt Einfluss auf sämtliche Investitionen hat.

Zumeist werden vier Strategien zur Diversifikation voneinander abgegrenzt:

- Die Mischung mehrerer Arten von Wertpapieren.

- Die Investition in mehrere, möglichst voneinander unabhängiger Branchen.

- Die Verteilung des Vermögens auf Aktien und Anleihen mehrerer Emittenten.

- Die Streuung des Kapitals auf mehrere Länder und Märkte.

Auch schon innerhalb einer Anlageform, beispielsweise bei Investmentfonds, können die drei anderen Strategien angewandt werden. So ist eine gesunde Risikostreuung im Fondsportfolio immer von Vorteil, um die richtige Balance zum Erreichen der individuellen Ziele zu garantieren.

Risikofreies Sparen und Anlegen – ist es möglich?

Nun stellt sich die Frage, ob Anlageformen aus der Risikoklasse 1 als Hauptanlage überhaupt Sinn machen, oder in welchen Fällen und in welchem Ausmaß man sich darauf verlassen sollte. Wie bereits erwähnt, gilt stets das Verhältnis zwischen Risiko und Chancen – um genau zu sein das magische Finanzdreieck. Liquidität, Sicherheit und mögliche Rendite sind die drei Eckpunkte. Je näher eine Investitionsform in einer Ecke liegt, desto weiter ist sie vom dritten Faktor entfernt.

Die Klasse 1 bewegt sich praktisch ganz in der Ecke zwischen Sicherheit und Liquidität, wodurch die Rendite minimal gehalten wird. Somit sind sie als sichere Geldanlage häufig gerade so geeignet, um dem Inflationsrisiko entgegen zu wirken, doch höhere Gewinne sollte man nicht erwarten.

Wer dennoch möglichst risikofrei Geld anlegen möchte, sollte sich eventuell nach alternativen Möglichkeiten umsehen. Gerade, wenn Geld im Sinne der Sicherheit angelegt werden soll, ist häufig ein bestimmter Zweck damit verbunden: Die Absicherung und Vorsorge für das Alter oder die Familie. Daher sind Renten- und Kapitallebensversicherungen in diesen Fällen gute Möglichkeiten, um dieses Ziel zu verfolgen. Der Vorteil daran ist, dass sich auch bei einem sehr kleinen Kapital derartige Anlageformen bereits dazu eignen können, für bestimmte Situationen vorzusorgen und finanziell sicher zu sein.

So können beispielsweise Sterbegeldversicherungen eine zusätzliche Absicherung für die Familie sein, die schon bei einer minimalen Investition praktisch ohne Risiko zu mehr finanzieller Sicherheit führt. Denn nach einem Bruchteil der Laufzeit wird bereits die volle Versicherungssumme fällig, so dass die Kosten für den spezifischen Zweck gedeckt werden können.

Andere, kapitalbasierte Anlageformen haben zwar deutlich größere Vorteile auf dem Gebiet der Chancen auf hohe Renditen, kommen jedoch mit Risiken daher und benötigen zumeist größere anfängliche Investitionen. Das Inflationsproblem bei risikoarmen Anlageformen ohne Zweckgebundenheit: Die Rendite aus den verfügbaren Zinsen übersteigt die Inflationsrate nicht. Daher können solche Absicherungen aufgrund der risikofreien Deckung bestimmter Aufwendungen als Ersatz für Wertanlagen dienen.

Wer nicht wagt, der nicht gewinnt!

Solche Fälle, in denen auf lange Sicht eine solche alternative Anlageform attraktiver ist als Investmentfonds, sind eher selten. Zumeist liegt der Fehler beim Anleger und lautet ganz einfach: Es wurde zu spät mit den Sparmaßnahmen und Investitionen begonnen. Denn auch kleines Startkapital kann sich nach und nach spürbar lohnen und schon bald ein diversifiziertes Fondsportfolio ermöglichen.

Das richtige Timing als Risiko- und Chancenfaktor spielt zwar durchaus eine große Rolle, ist jedoch sehr kurzfristiges Denken. Für Investoren, die den Weitblick vorziehen und für eine längere Zeit geduldig anlegen, ist dies eher selten relevant. Gerade die Blitzreaktionen an einzelnen Börsentagen, falls in einer Branche ein bestimmter Risikofaktor zugeschlagen hat, sind häufig nur durch die irrationale Angst der Kunden begründet. Aufgrund gewöhnlicher Kurskorrekturen und Langzeit-Trends werden diese Höhen und Tiefen zumeist ausgebügelt.

Wer also langfristig investieren möchte und das Fondsportfolio gut ausgesucht und recherchiert hat, muss kurzfristige Schwankungen nicht unbedingt beachten, sondern kann das Geld entspannt arbeiten lassen – vor allem, wenn eine optimale Streuung eingeplant wurde.

Diese minimiert das Risiko von einzelnen Börsengeschehnissen auf das gesamt angelegte Vermögen. Zudem können damit auch Teile des Anlagekapitals auf risiko- und somit chancenreichere Fonds angelegt werden, was mit etwas Glück riesige Gewinnchancen bringt – ohne den Großteil des investierten Geldes zu riskieren.